Este es el primer artículo en el que voy a explicar la situación actual de mi cartera, la que me tiene que llevar a conseguir la independencia financiera. Son muchos los caminantes, pero pocos los elegidos.

Espero que mi experiencia en el camino sirva para animarte a emprenderlo, que aprendas de mis errores y no los cometas, porque todos somos humanos y seguro que cometo muchos errores, pero lo importante es aprender para que no vuelvan a suceder.

En otro artículo te contaré los muchos errores que he cometido hasta encontrar la estrategia que estoy siguiendo actualmente y que cuento en mi libro.

De los errores se aprende y me han servido para comprender que la forma más fácil y segura de conseguir la libertad financiera es la inversión en dividendos, eso sí, añadiendo mejoras adicionales para disminuir los riesgos y aumentar la diversificación de la cartera de una forma económica.

Todas las equivocaciones han hecho que empiece mi camino con una mochila que tengo que ir deshaciendo poco a poco, en el momento adecuado, y de tal forma que no afecte a mi objetivo principal.

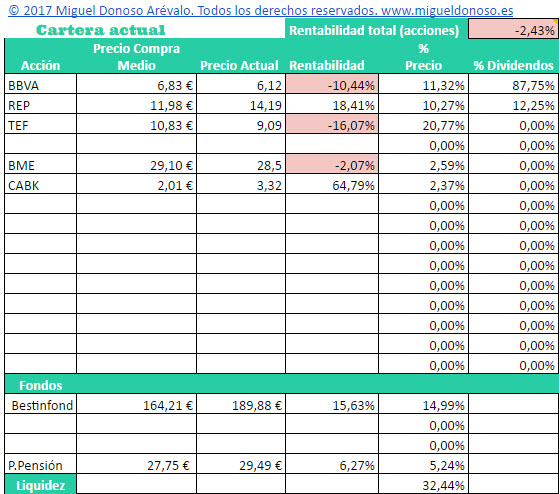

A continuación, puedes ver una imagen fija de la situación de mi cartera a fecha 21 de enero de 2017. He dividido el documento en varias capturas de pantalla que te iré explicando.

En la primera parte te muestro la “Cartera actual” junto a su rentabilidad actual. Esta rentabilidad sólo hace referencia a la cartera de acciones, es decir, en este momento sólo a BBVA, Repsol, Telefónica, Bolsa y Mercados Españoles y Caixabank. De aquí Telefónica forma parte de la mochila que te he comentado anteriormente.

Te darás cuenta que hay huecos en blanco en la columna “Acción” y por consiguiente en el resto de campos. El que se encuentra entre TEF y BME era MAPFRE que vendí en el 2016 con más de un 40 % de beneficio, fue una de las elecciones ya dentro de la estrategia, pero como también explico en el libro, y profundizo en el nuevo que estoy escribiendo, hay momentos en los que se puede vender. El resto de huecos son los que he dejado previendo que mi cartera llegará a los 15 valores mínimo. Si lo hago bien, que espero hacerlo, con 15 valores en el caso de que una de las acciones falle en el reparto de dividendos sólo me afectaría 1/15 en mis ingresos anuales, es decir, un 6,67 %, algo perfectamente asumible.

Esto me lleva a explicarte la última columna, “% Dividendos”, que actualmente sólo dispone de dos datos (para el BBVA y REPSOL). Aquí indicaré cuánto representan los dividendos recibidos (durante el año) por el valor en el total de los dividendos recibidos. Lo ideal es que se repartan por igual entre los valores que componen la cartera, para llegar al ideal del 6,67 % en una cartera de 15 valores. De todas maneras, este dato va a ser complicado seguirlo porque cuando se realizan script dividends no contabilizo ese dinero como dividendo, sino que lo utilizo para bajar el precio medio de compra. Esto sigue siendo lo más beneficioso para el objetivo, sobre todo cuando se está en los inicios de crear la cartera, pues aprovechas el 100 % del dividendo (no te retiene Hacienda) y te ahorras los gastos de recompra de acciones.

En esta tabla, además de los campos, anteriores te muestro el precio medio de compra, el precio actual y la rentabilidad correspondiente. La columna “% Precio” muestra el porcentaje que representa en la cartera global las acciones correspondientes. En este caso considero el porcentaje con respecto a TODO el dinero destinado a la inversión (incluidos fondos, planes de pensiones, liquidez y cualquier otro producto financiero que tenga asignado a inversión (cuentas remuneradas…)

En la segunda parte de la tabla muestro los fondos que tengo contratados, en este caso Bestinfond de Bestinver, ya explicaré en otro post el porqué de este fondo, y un plan de pensiones que tengo desde que abrí la hipoteca y al que dejé de aportar a los pocos años de contratarlo (es una tomadura de pelo). Este plan de pensiones forma parte también de la mochila que llevo arrastrando y es el único producto del que no me puedo desprender, aunque puedo cambiarlo de gestora, que es lo que hice el año pasado (del BBVA a Bestinver) y que fue un acierto total ya que la rentabilidad se corresponde a dos meses, si llega.

Por último, he indicado la “Liquidez”, aunque es mentira. Ahora te lo explico. Tengo fondos contratados en el Banco Mediolanum (que me han funcionado bastante bien, y otros dos en Renta 4. Estos fondos tienen los días contados y los voy a vender en el momento que necesite dinero para adquirir nuevas acciones o como mínimo los traspasaré a Bestinfond….

Con esto acabaría la explicación de la tabla en la que está reflejada la situación actual de mi camino, pero a continuación también he querido detallar ciertos aspectos adicionales y aclarar otros con gráficos.

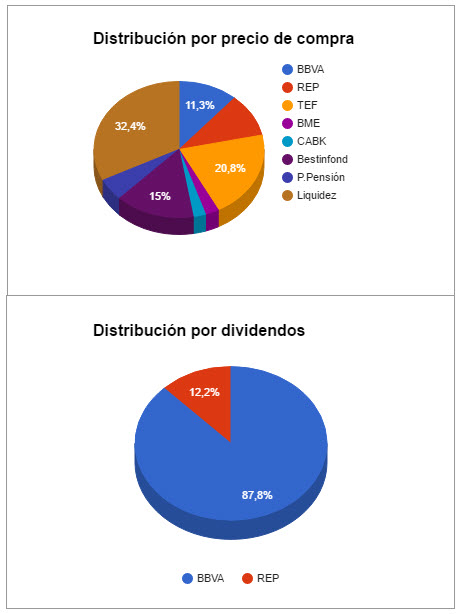

He añadido dos gráficos:

- Distribución por precio de compra: en el que se ve claramente la distribución total de lo que destino a inversión. Aquí se incluye TODO.

- Distribución por dividendos: de los dividendos recibidos totales qué es lo que representa cada acción. Hay que tener en cuenta que este gráfico tendrá sentido al finalizar el año, que es cuando todos habrán repartido dividendos.

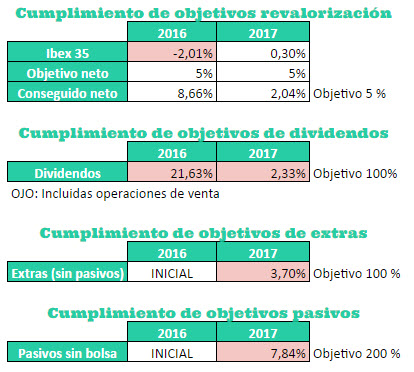

Después de los gráficos viene el cumplimiento de los objetivos de este 2017. El más importante sería el primero, el de revalorización total. El objetivo neto es el 5 %. Pongo como referencia la evolución del IBEX porque en los estados iniciales de la cartera los valores serán nacionales. Yo estoy haciendo un poco de trampa, porque los fondos que tengo contratados son internacionales (para diversificar y reducir el riesgo), pero también hay que tener en cuenta que incluyo la parte en liquidez, por lo que más o menos lo doy por válido.

En este momento el IBEX lleva un 0,30 % y mis inversiones un 2,04 %. El año pasado el IBEX cerró en -2,01 % y mi revalorización fue del 8,66 %.

Las siguientes tablas muestran:

- El cumplimiento de objetivos de dividendos (muy flojo el año pasado con sólo un 21,63 % de lo estimado) que incluyen las operaciones de venta (estas operaciones se tratan como un adelanto de dividendos).

- El cumplimiento de ingresos extra (no pasivos). En estos momentos llevo conseguido el 3,70 % del objetivo, ya que el objetivo es igualar los del año pasado.

- El cumplimiento de objetivos pasivos (sin contar los relacionados con la bolsa). Llevo un 7,84 % de los ingresos del año pasado, el objetivo de este año es llegar al 200 %, que sería triplicarlos.

Y para acabar muestro una tabla con las operaciones realizadas en 2017.

La imagen que he mostrado en este post es la actual. Cada mes, empezaré a finales de febrero, iré comentando los avances en la consecución de objetivos y las operaciones realizadas, pero si quieres puedes estar al día visitando el artículo “Situación en tiempo real de mi camino hacia la libertad financiera”, en la que podrás encontrar el documento que he explicado actualizado al minuto (excepto los datos de fondos y liquidez que lo iré actualizando mensualmente).

Todo caminante hacia la libertad financiera debería disponer de un documento como este que le indique si va en el buen camino y que le motive a seguir. ¿Tienes tú el tuyo? ¿Cómo llevas el cumplimiento de los objetivos parciales? ¿Qué opinas de mi cartera? ¿Quitarías algo? ¿Echas de menos algo? Comenta lo que creas.

Hasta la próxima.

Pingback: Tiempo real de mi cartera (o casi) – Miguel Donoso Arévalo